Били сме на челно място по данъчни реформи!

Данъчните реформи, които са насочени към облекчаване на плащането на данъци от страна на фирмите, могат да увеличат постъпленията в държавния бюджет, разширявайки данъчната база, се казва в доклада, озаглавен "Плащането на данъци през 2008 г.". Докладът обхваща 178 страни в целия свят. В него се прави заключението, че и правителствата, и фирмите могат да спечелят от възможността да се опростят данъчните системи, да се намалят разходите на фирмите по спазването на разпоредбите, както и от опростяването на данъчните ставки.

През настоящата година 31 страни са подобрили своите данъчни системи в облагането на бизнеса, като през изминалите три години 65 страни са направили това. България е най-успешният реформатор, а Турция е на второ място. Докато намаляването на корпоративния подоходен данък е най-популярната реформа, осъществена в 27 страни в целия свят, много страни намалиха разходите на фирмите по спазването на разпоредбите чрез опростяване на едни или премахване на други данъци върху предприемаческата дейност. Страните в Източна Европа и Централна Азия са провели най-много реформи през 2006 и 2007 г., но в тези страни и в Африка данъчните ставки остават най-високи. Разходите на фирмите по спазването на разпоредбите са най-високи в Латинска Америка, в Източна Европа и Централна Азия.

„Намаляването на данъчното бреме беше втората най-популярна реформа на регулативната среда за бизнеса през настоящата година. Въпреки предишното нежелание за намаляване на данъчното бреме поради опасения от съкращаване на приходите за бюджета някои правителства, които осъществиха подобна данъчна реформа, пожънаха облагите от по-големия обем на инвестициите и от по-високия икономически растеж", казва Рита Рамальо, съавтор на доклада и експерт по данъчно облагане в проекта „Правенето на бизнес" на Световната банка и Международната финансова корпорация. „В страните с по-малко данъчно бреме за бизнеса също така има повече нови фирми, навлизащи на пазара".

Пример за това е Египет, където преди две години беше осъществена обширна данъчна реформа, включваща почти двойно намаляване на ставката на корпоративния подоходен данък. Това увеличи данъчната база и постъпленията в бюджета.

През тази година първите десет страни в класацията за лесно плащане на данъци в съответния ред са Малдивските острови, Сингапур, Хонконг, Обединените арабски емирства, Оман, Ирландия, Саудитска Арабия, Кувейт, Нова Зеландия и Кирибати. Десетте страни, където това е най-трудно (от 169 до 178 място), са съответно Панама, Ямайка, Мавритания, Боливия, Гамбия, Венецуела, Централноафриканската Република, Република Конго, Украйна и Беларус.

снимки Вяра Йовева

Спазването на административните данъчни изисквания остава реално бреме за бизнеса. В глобален мащаб една фирма изразходва средно почти два месеца годишно за спазване на данъчните разпоредби - 15 дни за корпоративни подоходни данъци, 21 дни за осигурителни вноски и данъци върху работната ръка и 21 дни за данъци върху потреблението. Въпреки това между страните има големи разлики. Например за спазване на данъчните разпоредби в Азербайджан по данъците върху потреблението са необходими 105 дни, докато за същата цел в Швейцария е нужен само един ден. По този показател България се нарежда на 160-то място.

Проучването позволява директно сравняване на данъчните системи в страните по света. То показва как са засегнати фирмите не само от данъчните ставки, но също така от процедурите за спазване на данъчните разпоредби. Докладът се съсредоточава върху броя на данъчните плащания, времето, необходимо за спазване на процедурите и разходите, свързани с данъците, които се определят от сумарната данъчна ставка. Сумарната данъчна ставка обхваща пет вида данъци, плащани от фирмите: данък печалба, социални осигуровки, данък върху собствеността, данък върху оборота и други данъци, като например, общински такси и акциз върху горивата. Общият показател за лесно плащане на данъците се определя от броя на необходимите стъпки, времето и размера на разходите.

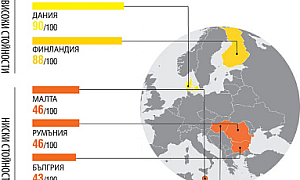

Проблемите по спазване на данъчните разпоредби могат да повлияят значително на общото класиране, като могат или да намалят ползите от ниската данъчна ставка, или да смекчат влиянието на високи данъчни ставки. Скандинавските страни, макар че са известни с високите си данъци, се класират добре по лекотата за плащане на данъци поради ниските разходи за спазване на данъчните разпоредби.

Докладът призовава фирмите да изиграят стратегическа роля в реформите. Сюзън Саймънс, съавтор на доклада, казва: „Фирмите трябва да бъдат по-откровени в разкриването на сумарните си данъчни плащания, за да помогнат на правителствата в определянето на реалните им икономически размери. По-пълна и по-качествена информация за плащаните данъци и разходите по спазване на разпоредбите е от съществено значение за разбирането на въздействието на данъчните системи върху фирмите. Ясно е, че правителствата трябва да разглеждат всички данъци, когато обсъждат реформи. Ние се надяваме, че новата информация за класацията по лекота на плащането на данъци в доклада за настоящата година, ще помогне за съсредоточаване на вниманието при обществената дискусия върху областите, в които усилията са най-ефективни. В крайна сметка това ще вдъхне на фирмите повече доверие и готовност да правят инвестиции".

Европейският съюз е илюстрация за големите различия между данъчните системи. Три страни са сред първите петнадесет в света по лекота за плащане на данъци: Ирландия (6-то място), Обединено кралство (12-то място) и Дания (13-то място). Три други страни от ЕС обаче се класират сред последната трета в света: Полша (125-то място), Унгария (127-мо място) и Румъния (134-то място). Общото класиране на страните от ЕС по лекота за плащане на данъци е както следва: Ирландия, Обединеното кралство, Дания, Люксембург, Латвия, Естония, Холандия, Швеция, Словения, Белгия, Португалия, Германия, Литва, Австрия, Франция, Финландия, Гърция, България, Испания, Чешката Република, Италия, Република Словакия, Полша, Унгария и Румъния.

Изводите показват, че когато обсъждат реформите, правителствата трябва да разглеждат всички данъци, плащани от фирмите. Корпоративният подоходен данък е само част от проблема, тъй като той определя едва 37% от сумарната данъчна ставка, 26% от броя на часовете, изразходвани за спазване на данъчните разпоредби, и 12% от броя на данъчните плащания. Данъците върху работната ръка и осигурителните вноски увеличават значително данъчните разходи, както и задълженията по спазване на данъчните разпоредби в някои страни. Frognews.bg

Моля, подкрепете ни.